Аудит кредитных операций коммерческого банка: стадия планированияСтраница 3

Процедуры контроля - это специальные проверки, проводимые персоналом банка, направленные на предотвращение, выявление и исправление ошибок и искажений информации в системе бухгалтерского учета. Они предполагают наличие эффективных процедур санкционирования, документирование, фактический контроль за кредитами и осуществление независимых проверок.

Оценка системы внутреннего контроля на этапе планирования предусматривает два этапа:

· общее знакомство с системой внутреннего контроля;

· выполнение первичной оценки надежности системы внутреннего контроля.

На первом этапе аудитор должен получить общее представление о подходах руководства к организации внутреннего контроля за кредитными операциями, организационной структуре внутреннего контроля, наличии и характере внутренних связей и механизме выполнения решений руководства на уровне исполнителей, методах распределения функций и ответственности, процедурах внутреннего контроля, доступе к ресурсам и кредитной документации, функциях внутренних аудиторов, возможных видах ошибок. Полученную информацию о системе внутреннего контроля целесообразно документировать в виде блок-схемы, содержащей информацию о разделении обязанностей, санкционировании операций, процедурах учета и контроля. Документирование системы внутреннего контроля позволяет аудитору предварительно установить сильные и слабые стороны контроля, что является важным для дальнейшего исследования.

Уже по итогам общего знакомства с системой внутреннего контроля аудитор должен принять решение о том, может ли он в своей дальнейшей работе вообще полагаться на систему внутреннего контроля. Если аудитор считает это невозможным, то дальнейший аудит планируется таким образом, чтобы аудиторское мнение не основывалось на доверии к этой системе. Если аудитор принимает решение о том, что на систему внутреннего контроля положиться можно, то проводится первичная оценка ее надежности.

В задачу первичной оценки надежности системы внутреннего контроля входит выяснение того, что предпринимается в банке для предотвращения, выявления и исправления ошибок и искажений информации. Предлагаемая методика первичной оценки надежности системы внутреннего контроля основана на тестировании. Вопросы теста представлены в пяти разделах (Приложение А). Каждому положительному ответу соответствует 1 балл, отрицательному - 0 баллов.

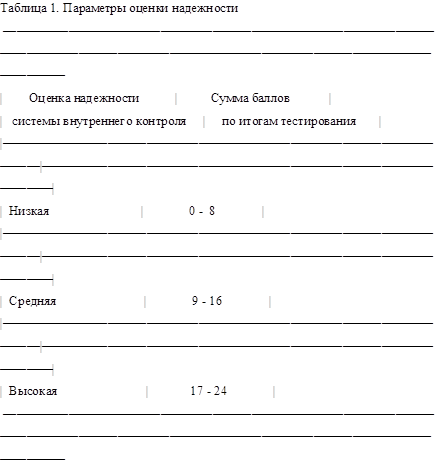

Общий итог подводится по всем разделам. Ориентируясь на рекомендуемые параметры оценки надежности системы внутреннего контроля (табл. 1) и сумму баллов, полученную по итогам тестирования, оценка может быть определена как "низкая", "средняя" или "высокая".

Если по итогам первичной оценки надежность системы внутреннего контроля оценена как "высокая" или "средняя", то аудитор должен учитывать это при разработке программы аудита, однако не должен доверять системе абсолютно. Если надежность оценена как "низкая", то аудитор не должен в дальнейшем полагаться на систему внутреннего контроля клиента. При анализе результатов тестирования следует обратить особое внимание на вопросы теста, по которым получены отрицательные ответы.

В данном случае полученный итог по результатам тестирования (21 балл) позволяет дать высокую первичную оценку надежности системы внутреннего контроля.

Этап первичной оценки надежности системы внутреннего контроля может считаться завершенным, если аудитор выявил вероятность того, что существующие в банке политика и процедуры внутрибанковского контроля помогут или не помогут обнаружить существенные искажения информации. В связи с тем что риск неэффективности системы внутреннего контроля затруднительно выразить количественно, аудитор должен отразить в рабочих документах описание вероятности такого риска и использовать ее в дальнейшем как оценочный показатель.

Смотрите также

Государственные ценные бумаги

Основой любого цивилизованного рынка является фондовый рынок или его основная часть - рынок ценных бумаг.

Финансовая наука утверждает, что современный фондовый рынок с его демократически организованн ...

Внутридневная торговля на рынке Forex

Самым неосвещенным из всех вопросов дилинговой торговли, на мой взгляд, является именно внутридневная как самый современный вид торговли. Благодаря бурному развитию техники и доступности информац ...

Анализ деятельности по проведению операций коммерческих банков с ценными бумагами

Многие коммерческие банки в настоящее время имеют достаточно большой объем свободных средств, которые возможно как инвестировать в различные виды деятельности, так и направить на приобретение ценных б ...