Анализ рынка государственных ценных бумаг за 2005-2006 годы на примере

государственных краткосрочных облигаций и облигаций федерального займа (ГКО-ОФЗ)Страница 1

В последние 2–3 года фондовый рынок России претерпевает кардинальные изменения в плане увеличения объема торгов и участников рынка, так как возможность заработать прибыль при проведении операций с ценными бумагами становится все реальнее благодаря многим сопутствующим этому факторам. К доминирующим факторам относят целенаправленно проводимую политику Минфина РФ, постепенное становление на мировой уровень российской экономической системы в целом, заинтересованность иностранных инвесторов в природных ресурсах и производственных мощностях России и т.д. Проведем аналитические исследования колебаний конъюнктуры рынка ГКО-ОФЗ в динамике за 2005 и 2006 гг.

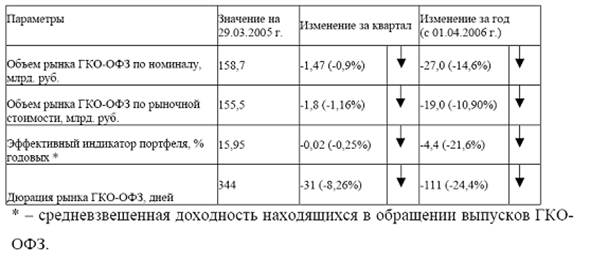

Ситуация на рынке государственных краткосрочных облигаций и облигаций федерального займа (ГКО-ОФЗ) в I квартале 2006 г. характеризовалась общей нестабильностью. Тенденция к снижению процентных ставок, преобладавшая на протяжении 2005 года, не получила продолжения. В целом по итогам квартала доходность ГКО-ОФЗ осталась практически неизменной – индикатор рыночного портфеля к началу апреля снизился лишь на 0,02% годовых до 15,95% годовых (таблица 1).

Таблица 1 – Динамика основных характеристик рынка ГКО-ОФЗ

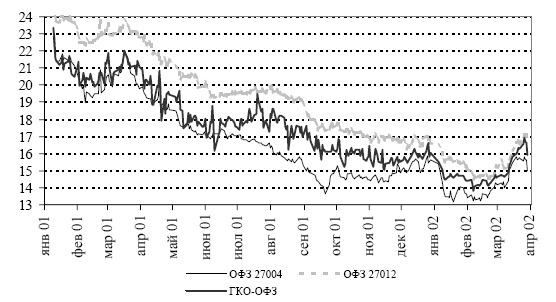

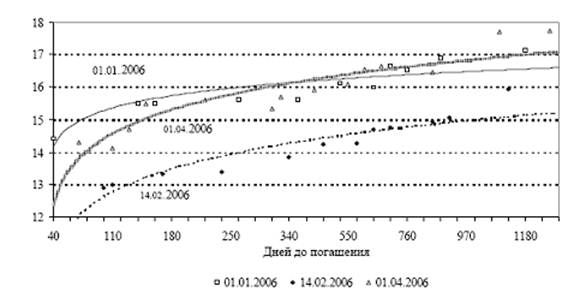

Первый квартал 2006 года разделился на два периода, характеризовавшихся различными тенденциями динамики рынка (рисунок 1). Первый продолжался с начала января до 6 февраля, когда Минфин РФ разместил на аукционе ОФЗ серии 27017. К этому времени индикатор рыночного портфеля снизился до 13,8% годовых – исторического минимума рынка. Процентные ставки долгосрочных ОФЗ опустились ниже уровня 15% годовых (рисунок 2), номинальный объем рынка упали до 152,5 млрд. руб., что стало минимальным значением за последние годы. В дальнейшем, вплоть до конца марта на рынке, напротив, доминировала тенденция к росту доходности при одновременном увеличении объемов заимствования со стороны эмитента.

Наиболее значимыми негативными факторами, оказавшими определяющее влияние на ценовую динамику, стали – пониженный уровень банковской ликвидности и активизация эмиссионной политики Минфина РФ. В январе–марте общий уровень ликвидности банковской системы существенно снизился. Как следствие, оборот вторичного рынка ГКО-ОФЗ уменьшился в два раза, значительно возросла чувствительность рынка к колебаниям процентных ставок на рынке межбанковских кредитов (МБК), которые зачастую достигали 50% годовых.

Рисунок 1 – Динамика доходности рынка ГКО-ОФЗ и некоторых серий ОФЗ в 2005–2006 гг.,

Рисунок 2 – Изменение кривой доходности ГКО-ОФЗ в I квартале 2006 г., % годовых (датами указаны проанализированные дни в течение квартала)

Еще более сильное воздействие на рынок государственного долга оказало изменение эмиссионной политики Минфина РФ, выразившаяся в увеличении объемов заимствования и существенном повышении ставок первичного размещения, против текущего уровня вторичного рынка в целях

активизации рынка. Наиболее значительная премия к доходности вторичного рынка сложилась на аукционах 13 и 20 марта, на которых размещались соответственно 8-ми месячные ГКО и 3-х летние ОФЗ. Подобные действия Минфина привели к быстрому росту общего уровня доходности рынка на 1,5–2% годовых.

В целом позитивная ситуация в российской экономике практически не оказывала влияния на динамику доходности ГКО-ОФЗ. Рост мировых цен на нефть, ставший определяющим фактором для рынков акций и валютных облигаций РФ, был проигнорирован операторами рынка рублевых облигаций. В условиях резких скачков валютного курса (особенно в начале квартала), которые объективно должны были снижать привлекательность рублевых активов, котировки ГКО-ОФЗ устойчиво росли. Когда же во второй половине квартала 2006г. курс рубля к доллару относительно стабилизировался, цены рублевых облигаций, напротив, пошли вниз. Столь же неадекватной оказалась и реакция рынка на динамику инфляции. Снижение доходности в январе 2006г. в условиях роста потребительских цен на 3,1% привело к тому, что реальная процентная ставка ГКО-ОФЗ оказалась резко отрицательной (-20,4% годовых). В дальнейшем разнонаправленное движение доходности и индекса потребительских цен выправили ситуацию, и в марте реальная ставка ГКО-ОФЗ вышла в положительную область (+1,5% годовых).

Смотрите также

Реструктуризация банковской системы

На современном этапе

банковская система Российской Федерации находится в процессе реструктуризации.

Это проявляется в целом ряде самостоятельных, но и взаимосвязанных направлений:

значитель ...

Договоры перестрахования

Страхование — одна из древнейших категорий общественных

отношений. Зародившись в период разложения первобытнообщинного строя, оно

постепенно стало непременным спутником общественного произво ...

Совершенствование системы безналичных расчетов в современных условиях

Важной особенностью современной системы безналичных расчетов является

автоматизация процессов прохождения документов на разных стадиях обработки.

Почти полностью исключена ручная работа пр ...