Анализ порядка

начисления и взыскания процентов по кредитному

продукту «овердрафт»Страница 4

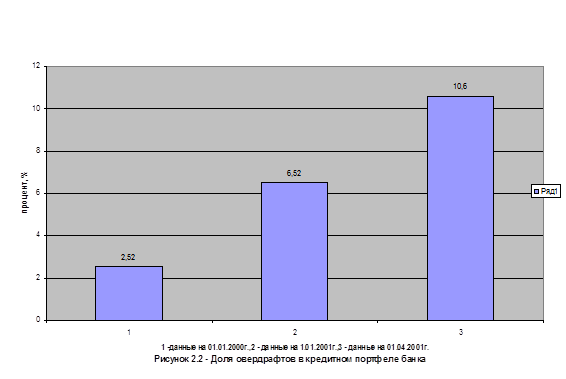

Значительно увеличилось количество клиентов, пользующихся овердрафтовым кредитом. На рис.2.2 показана динамика количества овердрафтовых счетов к общему количеству клиентских счетов.

В процессе анализа установления процентной ставки, начисления и взыскания процентов по кредитам, были выявлены следующие факты.

Отбор клиентов, получающих право на овердрафтовые кредиты, производится по следующим критериям:

-финансовая устойчивость;

-состояние и размещение собственных оборотных средств;

-среднемесячные обороты по лицевым счетам;

-приоритетные направления работы и перспективы развития;

-уровень компетентности руководства и менеджеров;

-налаженность учета и отчетности;

-наличие кредиторской и дебиторской задолженности, причины их возникновения;

-своевременность возврата и полнота расчетов по ранее полученным кредитам;

-субъективное мнение сотрудников банка, контактирующих с клиентом.

В КБ «Приватбанк» оценка заемщика осуществляется с использованием специальных компьютерных программ. Пользователь (экономист кредитного отдела) вводит данные из соответствующих разделов баланса и форм отчетности заемщика в таблицы. Программа рассчитывает оценочные коэффициенты, определяет класс заемщика, назначает сумму лимита. Кредитный работник составляет письменное заключение о возможности кредитования клиента.

Рассматривая экономические показатели работы банка за 2005-2006гг., необходимо отметить, что кредиты «овердрафт» расширили сферу кредитных услуг банка. В целом в указанном периоде наблюдался рост кредитных вложений по овердрафтовым кредитам, увеличивалось количество клиентов, пользующихся овердрафтовым кредитом, доходы от овердрафтовых кредитов составляют значительную часть в общих доходах по активным операциям. Однако, в конце 2005г. (в течение четвертого квартала) наблюдался некоторый спад доходности от овердрафтовых кредитов на фоне роста процентной ставки и количества обслуживаемых клиентов. Именно в этот период увеличилась доля сомнительных и безнадежных кредитов.

Сопоставляя эти данные с общебанковскими расходами, можно сделать вывод, что в конце 2005 года в связи с увеличением банковских расходов, в связи необходимостью наращивания прибыли в конце года, был сделан неправильный выбор в отношении ценовой политики банка. Увеличение процентной ставки не привело к ожидаемому росту доходов, более того, доходы в результате снизились. Следовательно, есть основания утверждать, что в процессе установления процентной ставки были допущены стратегические ошибки. Принимая во внимание то, что величина учетной ставки Национального Банка Украины в исследуемом периоде резко не изменялась, можно утверждать, что ошибки были допущены на уровне оценки финансового положения заемщика.

Методика оценки кредитоспособности не позволяет с достаточной степенью точности определить класс клиента, а, следовательно, и вероятность невозврата кредита и процентов по нему.

По всем рассчитываемым коэффициентам результат сравнивается с нормативным значением и отмечается его выполнение или невыполнение.

Комплексная же оценка кредитоспособности производится на основе представления о важности каждой составляющей этой оценки. Такой подход к оценке каждого фактора не дает полного представления о состоянии дел заемщика, поскольку нормативные значения одними предприятиями могут выполняться (не выполняться) в большей степени, чем другими. Приоритетность каждого фактора в системе показателей кредитоспособности также не зафиксирована, что не позволяет определить его роль и дает возможность маневрирования с целью получения желаемого представления о клиенте. Кредитный риск не получает количественного выражения, и если и включается в процентную ставку, то только на уровне общих представлений.

В свете выявленных проблем банку для повышения доходности кредитных вложений при проведении оценки финансового положения заемщика целесообразно расширить применение методов, учитывающих кредитные риски. В третьей части предлагаемой дипломной работы представлены некоторые из таких методов

Смотрите также

Анализ ипотечного кредита в различных банках

Вопрос жилищного кредитования давно мучает многих россиян. Кого ни спроси - почти все нуждаются в жилье или улучшении жилищных условий, и потому поиск «квартирного ответа» занимает (и еще ...

Денежно-кредитная и банковская система. Регулирование денежного обращения

Важнейшей функцией государства является предложение денег и регулирование денежной массы в стране, причем эта функция является для государства эксклюзивной. Органом, реализующим эту функцию, является ...

Заключение

Результаты выполненных исследований

процессов кредитования в России и зарубежных странах позволяют сделать

следующие выводы:

1. В оценке

кредитоспособности заемщика главным показателем используе ...