Финансовый менеджмент как основа формирования

финансовой устойчивостиСтраница 1

Управление финансами, подготовка и принятие управленческих решений, как составная часть управления организацией, представляет собой одно из важнейших направлений в экономики предприятия.

Для реализации финансовой политики организации используется финансовый механизм, который представляет собой совокупность способов организации финансовых отношений, планирования и использования финансовых ресурсов для их эффективного воздействия на конечные результаты работы.

Страховое дело во многом отличается от других видов предпринимательской деятельности. Главным образом это проявляется в сверхответственности, которая лежит на страховщике. Ведь из-за одной ошибки менеджера, из-за одного неверно просчитанного шага, может быть поставлена под угрозу вся деятельность страховщика, что в свою очередь, может привести к весьма неблагоприятным последствиям, как для неё самой, так и для большого круга страхователей. Спецификой страховой деятельности является то, что, эта деятельность направлена на защиту имущественных интересов физических и юридических лиц при наступлении определенных событий за счет денежных фондов, формируемых из уплачиваемых ими страховых взносов. Кроме этого специфика страхового дела проявляется в особенностях формирования финансового потенциала страховой организации, где обязательства принимаемые страховщиком (объем страховых премий), являются основным источником финансирования его деятельности и всегда преобладают над собственным капиталом. Таким образом, в руках страховых организаций сосредоточиваются еще не принадлежащие им денежные средства. От того, как они ими распоряжаются, то есть, как поставлен финансовый менеджмент страховщика, зависит способность своевременно выполнить свои обязательства перед страхователями.

Таким образом, индикатором конкурентоспособности хозяйствующего субъекта на рынке являются его финансы. Поэтому устойчивое финансовое состояние страховой организации является залогом её жизнедеятельности в условиях рыночной экономики.

Финансовое состояние хозяйствующего субъекта – это характеристика его финансовой конкурентоспособности (т.е. платежеспособности, кредитоспособности), наличие, размещение и использование финансовых ресурсов и капитала, выполнение обязательств перед государством и другими хозяйствующими субъектами [5]. Финансовое состояние является результатом финансовой политики страховщика и поэтому определяется всей совокупностью финансово-хозяйственных факторов страховой организации. Кругооборот средств страховой организации не ограничивается осуществлением страховых операций, он усложняется вовлеченностью ее в инвестиционный процесс. Это позволяет обозначить средства, находящиеся в обороте страховщика, как его финансовый потенциал. Финансовый потенциал является характеристикой финансового положения и финансовых возможностей предприятия. Финансовый потенциал предприятия также связан с достигнутыми им финансовыми результатами. Кроме того, он описывается рядом активных и пассивных статей баланса и соотношениями между ними. Значения финансового потенциала связаны с составом и структурой привлекаемых источников финансирования и характером их использования.

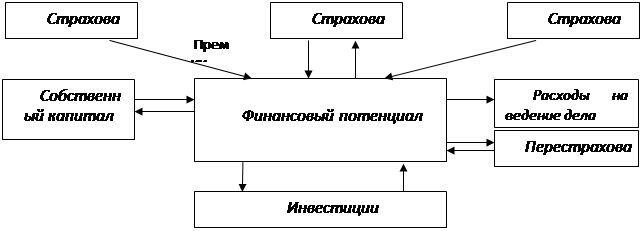

Финансовым потенциалом страховой организации называются финансовые ресурсы, находящиеся в хозяйственном обороте и используемые для проведения страховых операций и осуществления инвестиционной деятельности [27] (рис. 1.2)

Рисунок 1.2 –

Механизм формирования финансового потенциала Страховщика

Данное определение средств страховой организации обеспечивается:

─ интегрированностью в финансовую систему общества;

─ отраслевой спецификой структуры средств страховой компании;

─ широкими возможностями инвестиционной деятельности.

В момент организации страховой компании первым и базисным элементом становится собственный капитал, который в процессе деятельности пополняется за счет различных источников (прибыли, результатов инвестиционной деятельности, эмиссионного дохода).

Проведение страховых операций предполагает аккумулирование страховой премии, причем сбор взносов со всех участников страхового процесса сопровождается фактами исполнения обязательств страховщика по выплате страхового возмещения лишь некоторым из них. Из сумм собранных страховых премий также осуществляется погашение расходов страховой организации на ведение дела, заложенных в структуре тарифа.

Принятие крупных рисков на страхование ставит страховую компанию в неблагоприятное с точки зрения платежеспособности положение. В такой ситуации страховщик вынужден использовать механизм перестрахования. Это очень специфическая сфера, где и характер финансовых отношений напрямую вытекает из необходимости управления финансовой устойчивостью. В идеальном случае для обеспечения финансовой устойчивости и платежеспособности объем принимаемых страховых обязательств должен соответствовать величине собственного капитала страховщика. Обязательства, превышающие возможности страховой организации должны быть переданы в перестрахование. Перестрахование – это один из основных методов обеспечения финансовой устойчивости страховщика.

Смотрите также

Вторичный рынок ценных бумаг (фондовая биржа)

В условиях современного капитализма вложение денег в ценные бумаги остается актуальным. Положение на фондовой бирже, как правило, приковывает внимание различных слоев населения, частного сектора и пра ...

Государственные ценные бумаги

Основой любого цивилизованного рынка является фондовый рынок или его основная часть - рынок ценных бумаг.

Финансовая наука утверждает, что современный фондовый рынок с его демократически организованн ...

Банковские инновации в сфере обслуживания физических лиц - понятие, сущность, проблемы и перспективы развития

Инновации в настоящее время – не

просто одно из явлений, определяющих экономический рост, развитие и структурные

сдвиги. Инновации стали сутью современного развития во всех сферах экономики, ...