Условия обеспечения финансовой устойчивости ООО «СК»

ОРАНТА»Страница 2

ООО Страховая Компания «ОРАНТА» была создана в 1995 году. Компания «ОРАНТА» входит в состав финансово-страховой группы Eureko (Голландия). На сегодняшний день ООО Страховая Компания «ОРАНТА» является лидером страхового рынка г. Новосибирска и Новосибирской области. Уставный капитал компании 80 868,5 тыс. руб.

Оценку финансового состояния фирмы ООО Страховая Компания «ОРАНТА» будем производить на основе данных бухгалтерского баланса и отчета о прибылях и убытках (см. приложение А, В - ф.№1, ф.№2), а все показатели проанализируем в динамике за период: с 2005 по 2009 годы.

Для целей финансового анализа нами были построены сводный бухгалтерский баланс (см. приложение В) на основе которого можно сделать общий обзор изменений финансового состояния за отчетный период. И горизонтально-вертикальный аналитический баланс ООО Страховой Компании «ОРАНТА» (см. приложение Г), который позволяет установить абсолютные приращения и темпы роста финансовых показателей, что важно знать для характеристики финансового состояния компании.

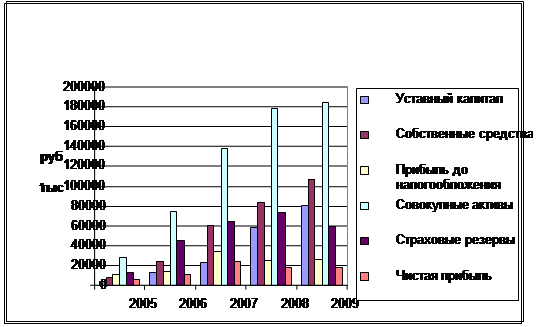

Рисунок 3.1 – Динамика основных финансовых показателей

Как отмечалось, первым и базисным элементом финансовой устойчивости и платежеспособности страховой организации является соответствующий объем собственного капитала. Мы видим, что за пять лет уставный капитал (см. рисунок 3.1) организации увеличился более чем в 19 раз, и составил в 2009 году 80 869 тыс. рублей. Вследствие увеличения уставного капитала, произошло увеличение собственных средств на 37,3% в 2008 и на 29,5% в 2008 году, что позволяет страховщику повысить долю собственного удержания, при страховании крупных рисков, а так же повышает финансовую устойчивость и создает базу для дальнейшего расширения деятельности. Активы предприятия имеют тенденцию к росту (29,6% в 2008 г. и 3,5% в 2009 г.) – это свидетельствует об увеличении стоимости имущества, находящегося в распоряжении страховщика. Доля страховых резервов в капитале компании имеет тенденцию к снижению на 19,8% в 2008 году – это свидетельствует о некотором снижении объема осуществляемых страховых операций.

Большой разброс в значениях коэффициента соотношения собственных и заемных средств объясняется динамикой коэффициентов собственного и заемного капитала: в 2006 году доля собственного капитала в капитале компании возросла в 1,58 раз, доля заемного капитала уменьшилась в 2,15 раза – соответственно, их соотношение резко изменилось.

Возникает вопрос: почему при высоком значении соотношения собственного и заемного капитала и увеличении размера оплаченного уставного капитала коэффициент обеспеченности собственными средствами (рассчитанный по методике Черникова) в 2005 и 2006 г. принимает отрицательное значение и, тем самым, оценивает «ОРАНТА» как потенциального банкрота? (см. приложение И)

Рассмотрим расчет этого коэффициента (см. формулу 3.1).

![]()

Косс=![]() (3.1)

(3.1)

На наш взгляд, в данной методике расчета этого коэффициента есть определенный недостаток, а именно уменьшение числителя на величину инвестиций. Во-первых, страховые организации инвестируют в большей части не собственные средства, а страховые резервы, которые являются привлеченным капиталом. Собственные средства составляют лишь малую долю инвестиционного капитала. Во-вторых, инвестирование собственных средств может осуществляться путем краткосрочных финансовых вложений, то есть они вполне могут служить для обеспечения дебиторской задолженности, тем более средне- и долгосрочной. Поэтому вычитание величины инвестиций из собственных средств страховщика не совсем обосновано и можно произвести пересчет коэффициента обеспеченности собственными средствами (приложение Е.1).

Конечно, страховая организация инвестирует и собственные средства. Однако информации о структуре инвестиционного капитала по источникам средств ни бухгалтерский баланс, ни отчет о прибылях и убытках не дают. В любом случае, расчет коэффициента, с учетом инвестиций, будет более достоверно отражать финансовую устойчивость страховщика.

Смотрите также

Анализ деятельности Центрального Банка Российской Федерации

Для современной банковской

системы характерны две фундаментальные особенности: во-первых, эта система –

регулируемая (причем наряду с саморегулированием имеет место централизованное

регулир ...

Валютные системы

Закономерности развития валютной системы определяются

воспроизводственным критерием, отражают основные этапы развития национального

и мирового хозяйства. Данный критерий проявляется в пери ...

Заключение

Итак, в настоящее время преобладающей формой денежных расчетов в

экономике являются безналичные расчеты. В последние годы приобрела устойчивость

тенденция опережающего роста безналичных ср ...